減価償却とは?

1.減価償却

減価償却とは、固定資産の適正な原価配分を行うことにより、損益計算を適正ならしめることを主たる目的とするものであることから、合理的に決定された一定の方式に従い、毎期計画的、規則的に実施しなければならないものです。(日本公認会計士協会 監査・保証実務委員会実務指針第81号)

換言しますと、適正な損益計算のために一定のルールに基づいて取得価額を毎期に配分しなければならないという意味です。

2.なぜ減価償却しなければならないか?

本社建物や店舗、工場、車両などは5年、10年以上使用することが一般的だと思います。

また、購入金額も数百万円、○億円など、多額になります。このように金額的に大きく、長期間使用するものは使用する期間に応じて費用配分しないと適正な損益計算を行うことができません。

仮に、取得時に全額費用計上しますと、固定資産を購入するか否かによって黒字にも赤字にもなるため、適切な損益状態を把握することができません。

また、取得時に資産計上したまま、一切費用計上しないとしますと、資産が年々劣化して価値が下がっているのに、いつまでも取得価額のまま資産計上されてしまい、適切な財政状態を把握することができません。

そのため、損益計算書や貸借対照表が正しい情報を提供して、適切な経営判断ができるようにするために、減価償却をしなければなりません。

3.償却する資産と償却しない資産

減価償却計算をする資産は大まかなイメージで言いますと1年超使用するもので、取得価額が10万円以上のものです。

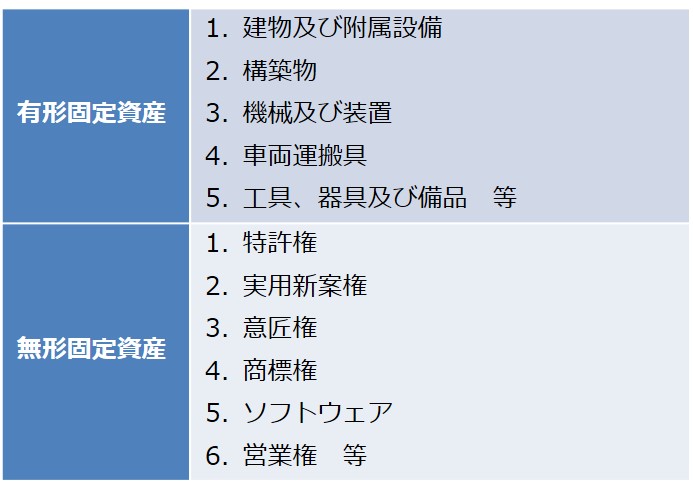

償却する資産の主な例は以下のとおりです。

ただし、上記の資産であっても、不動産業の所有する販売用不動産は棚卸資産として扱いますので、減価償却しません。

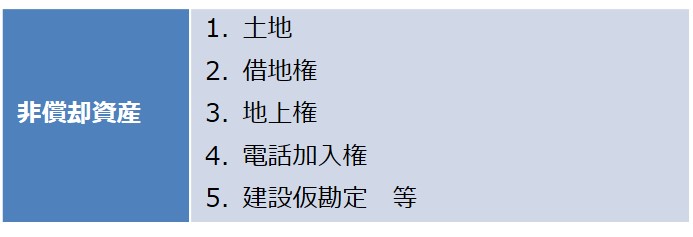

償却しない資産の主な例は以下のとおりです。

これらの資産は時の経過によって価値が減少しないため、減価償却を行いません。

また、建設仮勘定はまだ事業の用に供していないため、減価償却を行いません。

4.減価償却方法

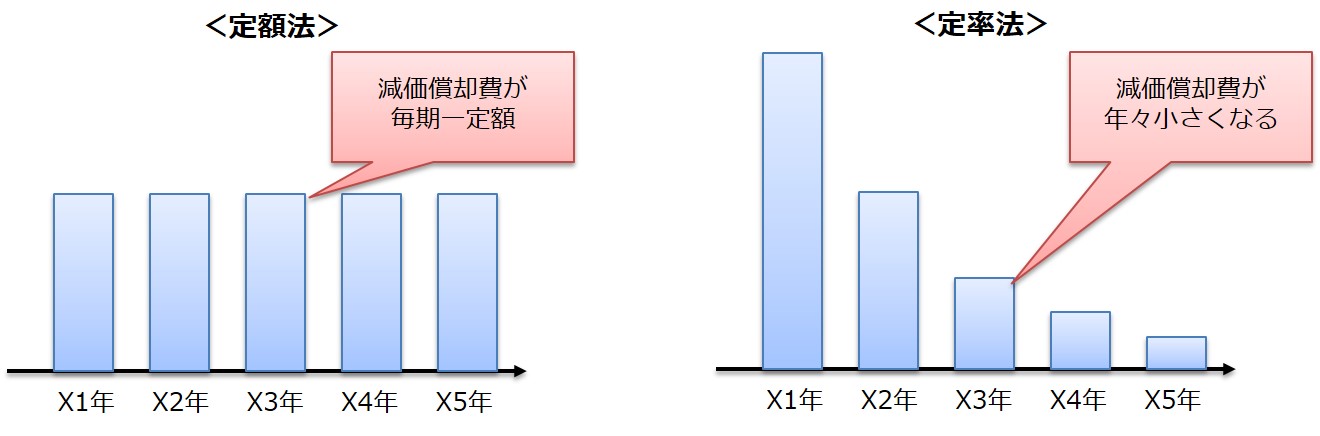

減価償却方法には、定額法、定率法、級数法、生産高比例法がありますが、代表的な定額法と定率法について確認していきましょう。

定額法は取得価額をベースに毎期、減価償却費が一定額となるように計算します。

定率法は期末帳簿価額をベースに毎期、一定率を乗じて減価償却費を計算します。

そのため、償却1年目が最も減価償却費の金額が大きく、徐々に小さくなっていきます。

5.税務と会計の違い

会計上は、上記のとおり減価償却費は必ず計上しなければなりません。

一方、法人税法においては、法定償却範囲額の限度内で任意に減価償却額を決定できることが定められています。

極端な場合ですと、減価償却額をゼロとすることもできます。

例えば、業績の良い年は減価償却費を計上して利益を圧縮し、業績の良くない年は減価償却費を全く計上せずにギリギリ黒字を確保といった取扱いも法人税法の規定に従っている限り、税務上問題にはなりません。

しかし、税務と会計は目的が異なりますので、税務を優先させますと決算書が経営判断の役に立たない情報となってしまいます。

上記の例のように、業績の良い年の利益を少なくし、業績の悪い年でも利益を確保してしまうと、毎期、細々と利益を確保している決算書が出来上がります。

これは経営の実態を反映していますでしょうか?

中小企業の経営において決算書が十分に活用されていない要因の一つに、税務上の取り扱いを優先した結果、経済実態と乖離した決算書が作られてしまうことにあると思います。

細かな論点になりますので詳細は割愛しますが、減価償却費の計算の元となる耐用年数についても税務と会計では考え方が異なります。

こちらについては実務上、税務に合わせる取扱いが多いように思います。

6.法人税法における減価償却方法

法人税法上、固定資産の取得時期によって減価償却限度額の算定方法が異なっています。

詳細はそれぞれのページをご参照ください。

7.後継者の方へ

何を目的に会社を経営するかを考えますと、中長期的には経営ビジョンの達成であったり、短期的には売上増加や利益改善であったりすると思います。

そのためには、日々適切な意思決定を行わないといけません。

会社の健康状態は決算書に現れますので、決算書が実態と乖離してしまっては元も子もありません。

税金対策をすることに意味はありますが、私は税金対策ばかりに熱心な経営者が事業に成功したことを知りません。

税務と会計が違うことを理解したうえで減価償却の意味を理解していただけますと幸いです。

>>後継者育成の専門家をお探しの方はこちら