贈与税とは?

1.贈与税

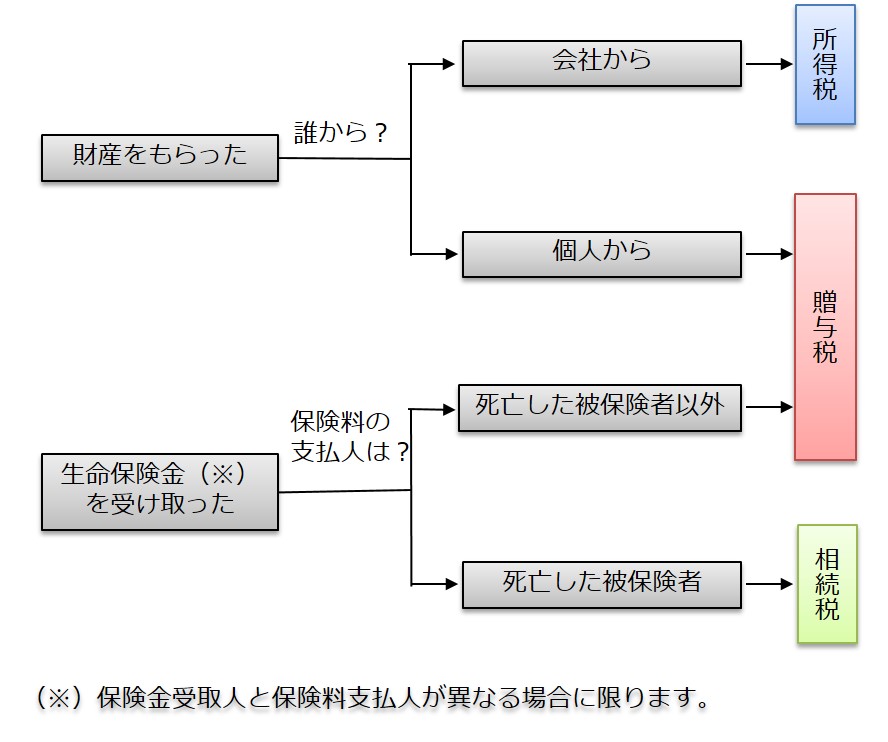

贈与税は、個人から財産をもらった時にかかる税金です。

会社など法人から財産をもらった時は贈与税はかかりませんが、所得税がかかります。

また、自分が保険料を負担していない生命保険金を受け取った場合、あるいは債務免除などにより利益を受けた場合などは、贈与を受けたとみなされて贈与税がかかります。

ただし、死亡した人が自分を被保険者として保険料を負担していた生命保険金を受け取った場合は、贈与税でなく相続税の対象となります。

上記の関係を整理すると以下のようになります。

2.贈与税の課税方法

贈与税の課税方法には、「暦年課税」と「相続時精算課税」の2つがあります。

2-1.暦年課税

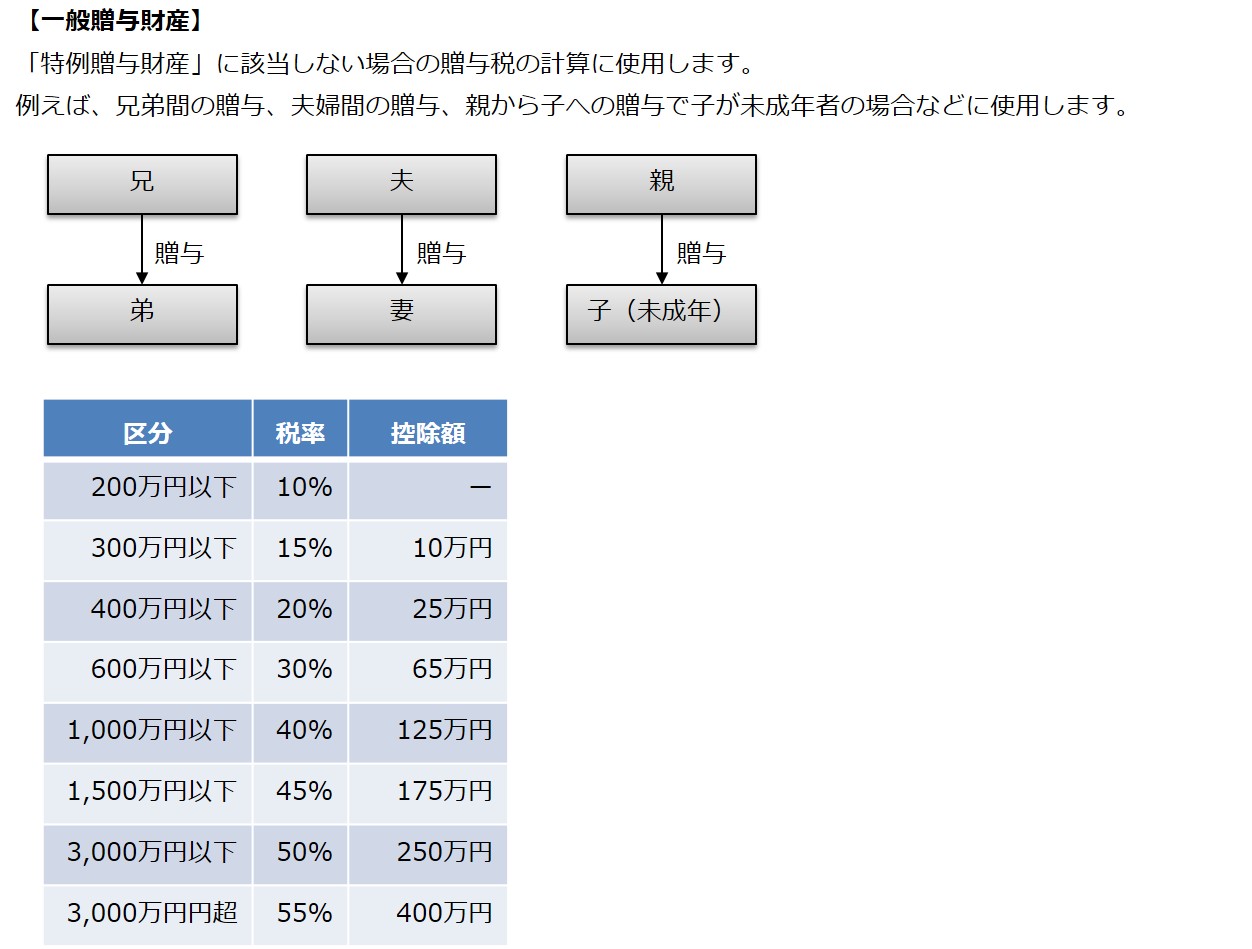

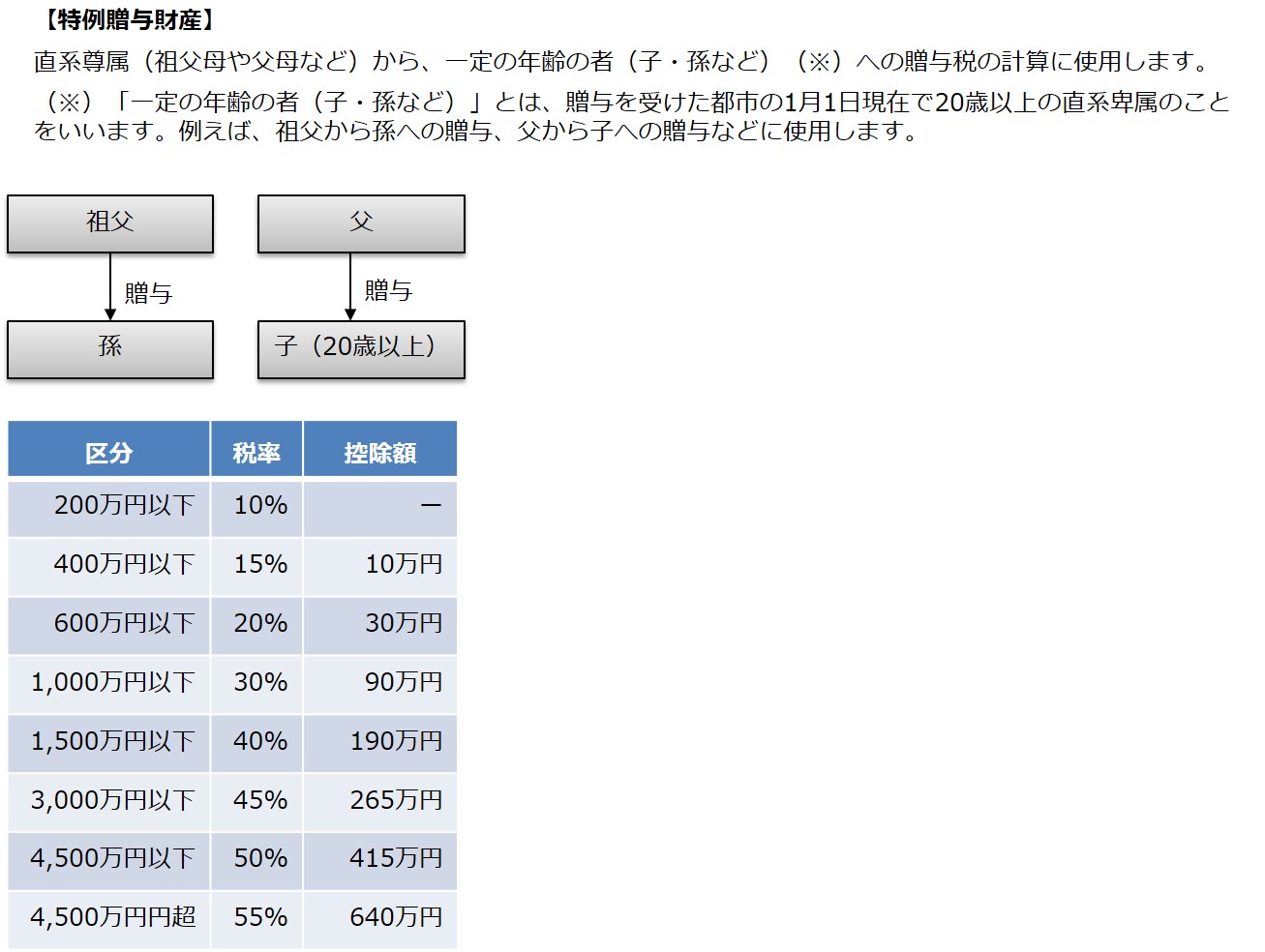

贈与税は、一人の人が1月1日から12月31日までの1年間にもらった財産の合計額から基礎控除額の110万円を差し引いた残りの額に対してかかります。したがって、1年間にもらった財産の合計額が110万円以下なら贈与税はかかりませんので、贈与税の申告は不要です。

例えば、年間3,000万円の特例贈与財産の贈与を受けた場合、贈与税は3,000万円×45%-265万円=1,085万円と計算されます。

2-2.相続時精算課税

上記のとおり、贈与税は年間110万円を超えますと発生してしまいますので、贈与した金額の数十パーセントが税金として納めなくてはなりません。それでは、当初の贈与の目的を果たせないことになってしまいますので、「相続時精算課税」制度があります。

この制度を選択しますと、贈与者ごとに1月1日から12月31日までの1年間に贈与を受けた財産の価額の合計額から2,500万円の特別控除額を控除した残額に対して贈与税がかかります。つまり、2,500万円までの贈与については、贈与時に課税されないということです。

(1)と同様に年間3,000万円の贈与を受け、「相続時精算課税」を選択した場合、贈与税は(3,000万円-2,500万円)×20%=100万円と計算されます。

(1)と比較しますと、1,085万円-100万円=985万円も納税額が異なります。

ここまで見ますと、「相続時精算課税」制度の方が納税額が少なく節税できるようですが、この制度は、相続発生時に精算して課税する制度です。

つまり、贈与者が亡くなった時に、それまでに贈与を受けた相続時精算課税の適用を受けた贈与財産の価額を相続税の課税対象となる相続財産として計算に織り込まれ、相続税がかかります。

従って、生前に贈与税を納税するか、相続発生時に相続税を納税するかというタイミングの違いなのです。

相続時精算課税制度において、贈与財産は贈与時の価額で固定されて相続時に精算されますので、現金ではなく価値(評価額)が変化する自社株などは、価値が低いうちに贈与しますと、税金の発生を抑えることができます。もし、後継者が決まっていて、今後、経営改善して自社株の価値を上げていくぞと気合の入っている方は、早めに贈与してみては如何でしょうか。

3.【参考】贈与税の速算表